管理规模百亿以上的私募达到100家 50~100亿规模区间的私募仅87家

2021-11-12 17:49:36来源:私募排排网

“没有人记得第二个登上月球的人。”这是电影《中国合伙人》中的一句经典台词。

在私募行业中也有这样的现象。比起百亿私募的高关注度,50~100亿规模区间的私募受到的市场关注明显弱了很多,至于数量庞大的5亿以下规模私募,更是如同隐匿在迷雾当中。

不仅如此,百亿私募近两年的爆发式增员,对其他规模区间的私募也形成了一定的“虹吸效应”。

根据私募排排网不完全统计,截至11月初,纳入统计的8833家备案存续的私募证券投资基金管理人中,管理规模百亿以上的私募达到100家,而50~100亿规模区间的私募仅有87家。

在百亿私募的“光环”之下,中小规模的私募管理人在向投资者自我介绍时,也会遇到这样的问题:5~10亿、10~20亿管理规模的私募,在业内究竟处于一个怎样的位置?

从上图可以看出,规模超过5亿的私募目前仅有1058家,占比11.98%。规模超过10亿的私募数量更少,目前仅有703家,占比7.96%。

可以这样说:如果一家私募的管理规模超过5亿,他目前在规模上大约位于业内的前12%;如果一家私募的管理规模超过10亿,他目前在规模上大约位于业内的前8%。

而百亿私募并不如想象中稀有。数据显示,截至11月初,10亿以上规模的私募中,每7家就有1家是百亿私募,5亿以上规模的私募中,每10家也有接近1家是百亿私募。

聚焦50~100亿规模:“冷板凳王”还是“隐形王者”?

50~100亿规模区间的中型私募(后文简称“中型私募”)仅有87家,比百亿私募还少13家。这一规模区间往往是百亿私募“后备军”的聚集地。

据不完全统计,今年新晋百亿的40家私募中,有17家截至2020年底的管理规模为50~100亿,占比超过四成。这17家私募包括汐泰投资、因诺资产、中欧瑞博、启林投资、红筹投资、黑翼资产、佳期投资、天演资本等。

投资策略方面,由50~100亿规模成功晋升的多为股票策略私募。根据私募排排网数据,17家截至2020年底管理规模为50~100亿、且同时满足今年新晋的百亿私募中,有14家是股票策略私募,2家管理期货,另有1家债券策略私募,股票策略私募的占比超过八成。

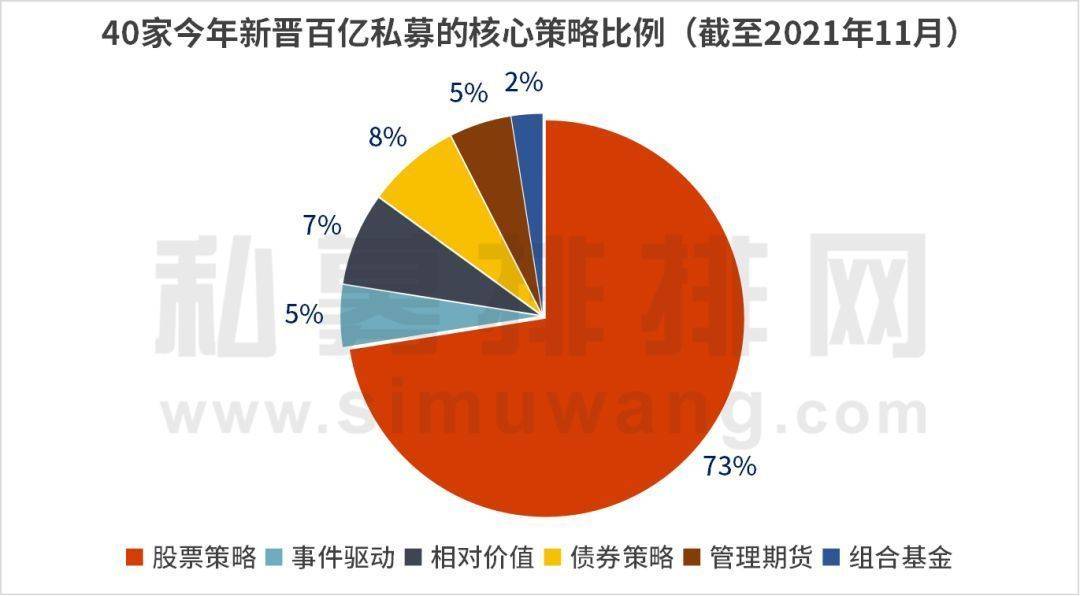

不仅50~100亿规模的股票策略私募大量晋升,若将统计范围扩展至全部规模,会发现今年新晋百亿的全部40家私募中,股票策略的占比也超过七成。

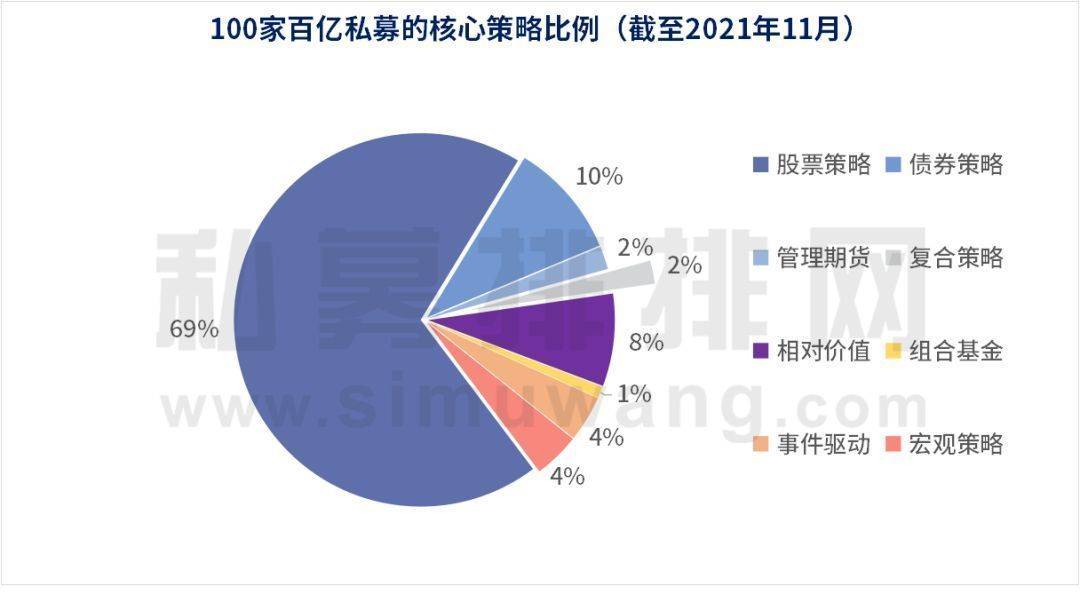

在百亿私募的“虹吸效应”之下,50~100亿规模的股票策略私募减员明显。据统计,87家中型私募中,股票策略私募仅有43家,占比不到一半。相比之下,100家百亿私募中,股票策略私募多达69家,占比近七成。

不过50亿以上规模的中型私募也可以向下“虹吸”,比如今年9月由20~50亿规模升至50亿以上规模的南土资产等。同去年年底相比,中型私募里规模增长速度最快的是一家深圳私募——善思投资,管理规模由2020年底的5亿以下增长至如今的50亿以上规模。

同时也有磐耀资产、涌津投资、大禾投资、沣京资本、珠池资产等超过10家50~100亿规模的私募,今年所属的规模区间相较去年年底未发生变化。

50~100亿规模、100亿以上规模的股票策略私募,它们的业绩表现究竟如何?对比来看,今年以来前者的平均表现更佳。

私募排排网数据显示,38家有业绩展示的50~100亿规模股票私募,今年以来截至11月初的策略平均收益为18.68%,而59家有业绩展示的百亿股票私募的策略平均收益为12.20%,两者之间相差6.48%。

“后浪”势头正劲!今年新晋百亿私募凭业绩取胜

中型股票策略私募晋升百亿的道路相对好走,其原因在于,今年股市的结构性行情之下,部分行业和个股的赚钱效应突出的同时,选股、择时的难度均有提升,因此私募权益投资受到市场的更多聚焦。当然,行情推动只是外因,私募自身的业绩才是更重要的内因。

从数据上看,今年新晋百亿的私募,在股票策略上的平均表现优于百亿私募整体。私募排排网数据显示,今年新晋百亿且有业绩展示的31家私募,它们今年以来截至11月初的股票策略平均收益为20.33%,而百亿私募整体的股票策略平均收益仅为14.03%,两者之间的收益差达到了6.30%。

若仅统计以股票策略为核心策略的百亿私募,今年新晋与百亿股票私募整体的平均收益差亦达到了7.77%。

今年新晋百亿量化的因诺资产,其创始人徐书楠表示,百亿私募快速增长反映了中国市场从散户市向机构市的进化,是一个不可逆转的长期趋势。同时徐书楠认为无论主观产品还是量化产品,都必须长期持有才能获得好的投资效果,切忌根据产品短期表现频繁切换赛道,一定要从理念上认可这种投资方式。

近期将注册地迁至海南并更名的百亿私募世纪前沿私募基金,从其发展历程来看属于厚积薄发型。2010年其团队就开始做港股的量化,2019年从自营切入资管赛道后,仅用大约一年的时间,就做到50亿左右的规模,此后又在2021年9月突破百亿规模。

世纪前沿私募基金基金经理陈家馨表示,量化就像做科研,需要以理论为依据,从理论出发、从逻辑出发,通过数据来验证假设(模型),并进一步完善模型。

同样今年新晋为百亿私募的阿巴马资产,其总经理詹海滔认为,当前的投资不能简单依赖博弈,要把握好结构性机会,有以下三种思路:第一、选择好赛道,比如大消费、大医疗、新能源、半导体、光伏等。第二、可以通过被动投资把握结构性机会,比如对标指数的增强产品。第三、通过衍生品来做股票投资,用衍生品来表达自己的投资观点,同时在一定程度上提高胜率。

免责声明

免责声明

营业执照公示信息

营业执照公示信息