16家股票多头百亿私募业绩超10% 上海数量质量双飞跃

2022-01-19 16:13:53来源:私募排排网

受益于经济复苏的大环境,2021年全球资本市场均有不错的表现,A股表现却不及预期,市场表现更是高度分化表现较好的行业主要是与经济增长和复苏相关的周期性,以及新能源板块,其余行业多数涨幅平平或下跌。

2021年,A股结束了“以大为美”的行情,龙头股不再领涨,反而是市值较小的公司表现较好,相应指数也是全年领涨。白马股则遭遇重挫,尤其是2020年上涨较多的白马股更是跌幅明显,下跌幅度与速度堪比2018年。

行业指数的极度分化,也是让私募在2021年的表现极度分化,均衡配置的私募业绩中规中矩,重仓大白马与港股的私募首当其冲,押中高景气度行业的私募业绩则是扶摇而上。

私募排排网数据显示,百亿私募2021年平均收益为12.95%,其中量化私募平均收益19.32%,且全部获得正收益,股票多头私募平均收益10.68%,首尾业绩相差更是高达98.60%。成立时间10年以上的股票多头百亿私募,红筹投资、重阳投资、中欧瑞博、林园投资年度收益均超10%。

股票多头百亿私募收益大分化,2021首尾相差98%

与量化投资不同,股票主观多头只持有股票多头头寸,研究方式、投资决策及交易流程均以人为主观决定和执行。股票多头策略的收益来源主要是股价上涨及股息收入,通过买入-持有-卖出的方式获利,或者获取公司业绩增长带来的股息及股价长期增长的收益。基金经理对股票市场看好,预计股价将会上行,于是趁时买进股票,待股票上涨至某一理想价位时再卖出,以获取差额收益的策略。

主观多头既可以通过定性基本面分析股价变动的原因和特点,投资于有更好的盈利增长和在价值层面便宜且被低估的股票,比如价值投资;也可以通过研究股价趋势进行交易,比如技术分析派与趋势投资。

在百亿私募中,股票多头私募依旧是数量最多的群体,其次则是量化对冲策略,百亿量化私募2021年不仅收益全部为正,平均收益更是高达19.32%。同期股票多头百亿私募平均收益仅为10.68%,2021年业绩为正的股票多头私募管理人数量占比为63.16%。

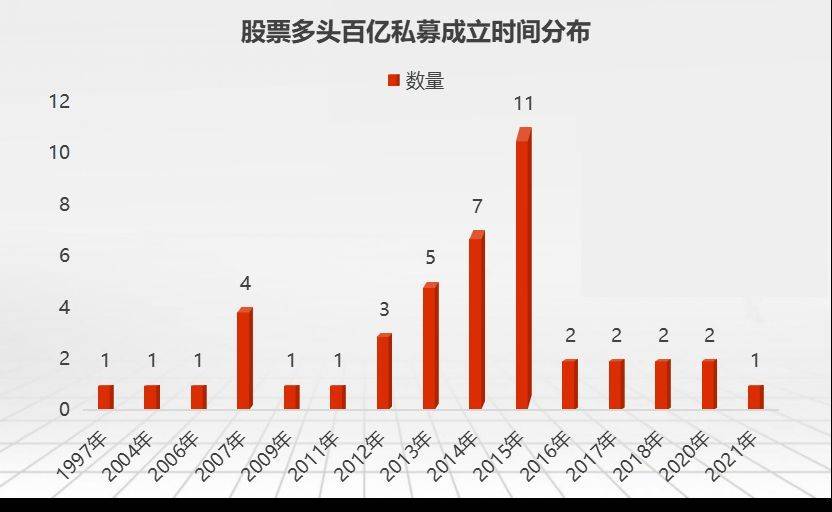

每一轮牛市,均催生了不少优秀的基金经理“公奔私”,也有不少资管人士在牛市奔涌中自立门户,开启私募新征程。从公司成立时间来看,在股票多头百亿私募中,主要来自2007年成立的一批老牌百亿,以及2014年、2015年私募大发展时代下优胜劣汰的绩优私募管理人。

股票多头百亿私募的成立时间分布呈现橄榄型,也就是说老牌与新锐数量较少,多数股票多头百亿私募均成立于最近5-8年。有8家股票多头百亿私募成立时间超过10年,其中重阳投资、中欧瑞博、上海大朴资产、星石投资、林园投资、红筹投资等家百亿私募2021年取得正收益,红筹投资涨幅更是接近30%,为***%。

也有一批年轻的股票多头百亿私募不断涌现,比如瓴仁私募基金、慎知资产、和谐汇一资产等成立时间均在2020年6月以后。其中瓴仁私募基金为高瓴旗下的二级市场私募,慎知资产由知名资管大佬余海华创办,和谐汇一资产的创始人林鹏则是东方红资管曾经的明星基金经理,由于在资管行业的积累与平台的资源,公司也是成立不久之后就跻身百亿。

16家股票多头百亿私募业绩超10%,上海数量质量双飞跃

2021年是见证历史的一年,新冠疫情仍在蔓延,市场板块轮动不休。北交所成立、房地产金融治理、央行两次降准……A股全年成交额达到257.2万亿元,一举打破2015年的纪录,站上A股全年成交额的历史巅峰。

股票多头百亿私募2021年平均收益10.68%,16家股票多头百亿私募2021业绩超10%,其中有三家私募年度收益超30%,最高收益接近80%。另有14家百亿多头私募业绩亏损,平均跌幅6.22%,其中两家私募亏损超10%,最大跌幅接近20%。

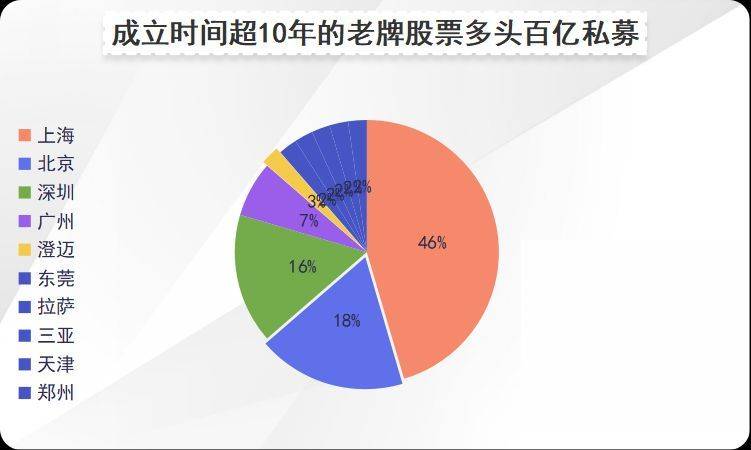

无论是已登记私募管理人数量,基金数量,还是管理基金规模,上海均是占据第一,分别为4531家、35323只、50702.81亿元。股票多头百亿私募同样上海地区数量最多,数量占比高达45.45%,北京次之,为18.18%,深圳占比同样超过10%,达到15.91%。

来自上海的冲积资产是股票多头百亿私募的第一名,2021年收益高达***%。正圆投资、睿扬投资、红筹投资既是榜单的第二至第四名,也是广州、上海、深圳的第一名。

在成立时间超过十年的老牌百亿私募中,亦有股票多头私募在2021年的极端市场中取得不错的收益。红筹投资、重阳投资、中欧瑞博、林园投资、伊洛投资等十年以上老牌私募2021年收益均超10%,分别为***%、***%、***%、***%、***%。

免责声明

免责声明

营业执照公示信息

营业执照公示信息